Immagina di poter salire a bordo di una macchina del tempo, tornare indietro al 1910 e investire per i prossimi 100 anni nel mercato azionario di qualsiasi paese del mondo.

Pubblicato alle 00:46

Aggiornato alle 9:00

Quale paese sceglieresti?

Se sei come molte persone, farai la scelta più ovvia: gli Stati Uniti.

Tutti sanno che il mercato azionario americano si è comportato molto bene nel lungo termine.

Ma sai cosa? Il Canada ha battuto gli Stati Uniti dal 1910 al 2010.

Secondo i calcoli di Benjamin Felix, chief investment officer e portfolio manager di PWL Capital, il rendimento composto annualizzato delle azioni canadesi durante questo periodo è stato del 9,26%, rispetto al 9,13% delle azioni statunitensi.

Quindi 100 dollari investiti in azioni canadesi nel 1910 varrebbero 701.648 dollari dopo un secolo, rispetto ai 622.895 dollari se fossero stati investiti in azioni americane. Questi importi non tengono conto dell’inflazione.

Perchè ti sto dicendo questo? Perché noto una costante quando mi scrivi.

Ho notato che ti piacciono davvero molto le azioni americane. E l’indice principale che rappresenta le 500 maggiori società quotate in borsa negli Stati Uniti, l’S&P 500.

Ho perso il conto del numero di lettori che giurano sull’S&P 500. Come ho scritto prima, l’S&P 500 è il Taylor Swift del mondo finanziario.

Questa reputazione è meritata. Dal 2010, le azioni statunitensi hanno avuto un rendimento composto annualizzato del 14,63%, rispetto all’8,43% delle azioni canadesi. Il mercato azionario americano è in forte aumento perché i profitti delle società americane sono in forte aumento. È così semplice.

Il solo mercato azionario americano rappresenta oltre il 50% di tutte le capitalizzazioni borsistiche del mondo. Quindi investire negli Stati Uniti è essenziale.

Detto questo, ecco perché la tua storia d’amore con l’S&P 500 potrebbe finire male.

Innanzitutto, una delle forze più potenti in finanza è la ritorno alla media.

I rendimenti azionari spesso funzionano come un’altalena. Più salgono, minori saranno i rendimenti attesi in futuro. E più scendono, più aumentano i rendimenti attesi.

L’S&P 500 è stato generoso nei confronti degli investitori dal 2010. Nessuno si aspettava questa sovraperformance.

Il mercato azionario americano potrebbe continuare a sovraperformare anche nei prossimi anni. Potrebbe anche sottoperformare e riguadagnare le sue prestazioni a lungo termine. Nessuno lo sa.

Poi, come tutti i mercati azionari del mondo, anche il mercato azionario americano ha già attraversato lunghi periodi di crisi. Dal 1965 al 1982 l’indice S&P 500 non crebbe. Gli investitori hanno sopportato 17 anni lunghi e difficili, per poi ritrovarsi al punto di partenza.

Più recentemente, la persona che ha investito nell’S&P 500 nel 2000 non aveva ancora guadagnato nulla nel 2011, nemmeno includendo il reinvestimento dei dividendi.

Non so voi, ma 11 anni senza vedere un barlume di profitto sono tanti. Il rischio è che un investitore finisca per avere abbastanza numeri rossi nel suo portafoglio e decida di vendere per cambiare strategia.

È un po’ come cambiare fila alla cassa. Non appena cambi, la linea che hai appena lasciato inizia ad avanzare. E quello a cui ci siamo appena uniti si blocca.

Un argomento spesso sentito a favore dell’indice S&P 500 è che contiene i “magnifici sette”, vale a dire le grandi aziende come Apple, Google e Meta, che stanno cambiando il mondo, e che non hanno equivalenti in altri paesi.

E’ vero. Ma un’analisi delle più grandi aziende americane dal 1927 al 2023 effettuata dalla società Dimensional ha mostrato che esse tendevano a sottoperformare il mercato in un orizzonte di 5 e 10 anni dopo aver raggiunto il livello i primi 10 delle più grandi aziende. Scommettere sulla sovraperformance permanente dei giganti è quindi storicamente fuori dal comune.

Vedi l’Analisi dimensionale (in inglese)

Infine, penso che molte persone sentano “nel loro intimo” che l’economia americana è più dinamica e più diversificata rispetto alle economie di diversi paesi, incluso il Canada. E quindi ha migliori prospettive di crescita a lungo termine.

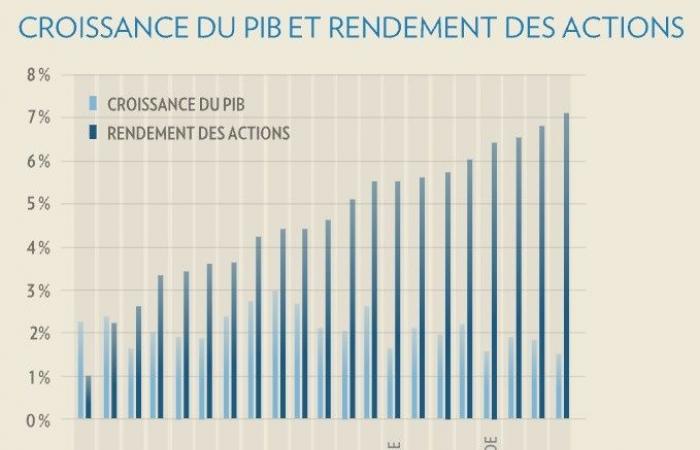

È del tutto possibile. Ma la ricerca ci dice che l’aumento del PIL e l’aumento del mercato azionario non sono collegati. Diversi paesi che hanno registrato una forte crescita del PIL hanno storicamente registrato rendimenti del mercato azionario deludenti. La spiegazione è che le elevate aspettative di crescita si riflettono già nei prezzi delle azioni.

INFOGRAFICA LA STAMPA

Allora come posso investire i miei soldi?

Un ampio studio condotto lo scorso anno da ricercatori dell’Università dell’Arizona ha dimostrato che storicamente il portafoglio ottimale per un investitore in un paese come il Canada è stato quello di avere circa un terzo dei propri investimenti in azioni del mercato interno e il resto in azioni internazionali. ponderato in base alla dimensione dei mercati di ciascun paese.

Leggi lo studio sul sito SSRN (in inglese)

Gli Exchange Traded Funds (ETF) all-in-one di cui parlo regolarmente qui sono costruiti in questo modo. In un unico fondo abbiamo tutto ciò di cui abbiamo bisogno nel nostro portafoglio. Presso BMO il fondo “crescita” è il fondo ZGRO. In BlackRock è il fondo XGRO. A Vanguard, VGRO. I fondi “bilanciati”, meno volatili, sono ZBAL presso BMO, XBAL presso BlackRock e VBAL presso Vanguard.

Con un simile approccio, abbiamo ancora molti titoli americani. Ma non dominano i nostri investimenti. Questa è la strategia a cui aderisco.

È questo quello giusto? Ne riparleremo tra 30 anni.

E le elezioni?

A proposito degli Stati Uniti, cosa pensiamo dell’impatto delle elezioni presidenziali sui mercati?

A poco più di tre settimane dalle elezioni, l’incertezza elettorale non sembra tradursi in una maggiore volatilità del mercato azionario. Da mesi l’indice S&P 500 passa da un record all’altro. La volatilità è inferiore alla media. Vedremo cosa ci riserverà il resto dell’anno.

Quello che sappiamo è che gli anni elettorali tendono a concludersi con mercati in crescita negli Stati Uniti. E che, indipendentemente dal fatto che al potere siano i democratici o i repubblicani, i mercati finanziari sono in crescita in media due anni su tre.

A tutti piacciono i rendimenti elevati. Pochi sono disposti a fare quello che serve per ottenerli: niente.