Warren Buffett ha comprato Berkshire Hathaway (NYSE: BRK.A)(NYSE: BRK.B) circa 60 anni fa. All’epoca l’attività era in declino e l’acquisto sembrava una follia. Ma oggi Berkshire Hathaway vale più di mille miliardi di dollari. E ha raggiunto questo livello grazie al reinvestimento intelligente della liquidità dell’azienda da parte di Buffett nel corso dei decenni.

Considerato il suo impressionante track record, studio costantemente la mentalità di Buffett per migliorare le mie capacità di investimento. Il mio ufficio è disseminato di copie evidenziate e sottolineate delle sue lettere annuali agli azionisti, nonché di libri logori su Buffett. Basti dire che sono uno studente e un fan.

Ti stai perdendo lo scoop mattutino? Svegliati con Novità sulla colazione nella tua casella di posta ogni giorno di mercato. Iscriviti gratuitamente »

Il 14 novembre, Berkshire Hathaway ha reso pubbliche le sue azioni trimestrali. Normalmente sono incuriosito dalle decisioni di investimento. Ma questa volta l’azienda ha venduto Ultima bellezza (NASDAQ:ULTA) E Pavimento e arredamento (NYSE: FND). E penso che quelle mosse siano errori.

Ho un grande rispetto per Warren Buffett e Berkshire Hathaway, quindi non lo dico con leggerezza. Ma credo che le azioni di Ulta Beauty e Floor & Decor siano destinate a sovraperformare S&P500 nei prossimi cinque anni. Ed è per questo che sono umilmente in disaccordo con la decisione di vendita di Berkshire.

1. Ultima bellezza

Con già più di 1.400 sedi, Ulta Beauty è una grande catena di vendita al dettaglio di cosmetici, il che suggerisce che le opportunità di crescita futura sono limitate. Ciò si riflette nelle linee guida del management per il 2024, che implicano un leggero calo delle vendite nette poiché le vendite nello stesso negozio diminuiscono modestamente. Questa crescita poco brillante ha inasprito gli investitori sul titolo.

La crescita è sicuramente importante. Ma ci sono altri percorsi per ottenere una forte performance azionaria e Ulta Beauty ha quello che serve. Per cominciare, l’azienda è fortemente redditizia anche nei periodi di rallentamento degli affari. Si prevede un margine operativo vicino al 13% quest’anno e prevede di mantenerlo al di sopra del 12% a lungo termine.

Con i profitti, Ulta Beauty sta riacquistando le azioni: ha appena autorizzato un piano di riacquisto da 3 miliardi di dollari in ottobre. E la riduzione del conteggio delle azioni può aumentare gli utili per azione (EPS) a un ritmo molto più rapido rispetto alle entrate. In effetti, il management si aspetta una crescita dell’EPS a due cifre da qui.

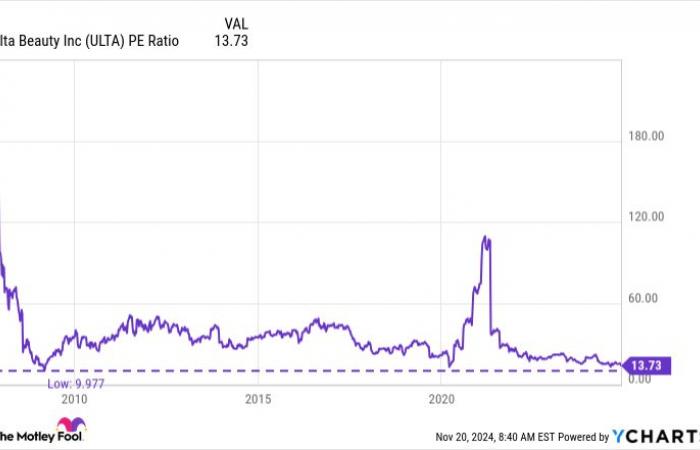

Una crescita dell’EPS a due cifre può essere sufficiente per incrementare le azioni di Ulta Beauty a un ritmo più rapido rispetto all’S&P 500. Inoltre, credo che ci siano pochi rischi con questo investimento. La spesa cosmetica è estremamente resiliente. E il titolo viene scambiato al terzo rapporto prezzo/utili (P/E) più basso di sempre, mitigando il rischio di ribasso se i profitti continuano a salire.

2. Pavimento e arredamento

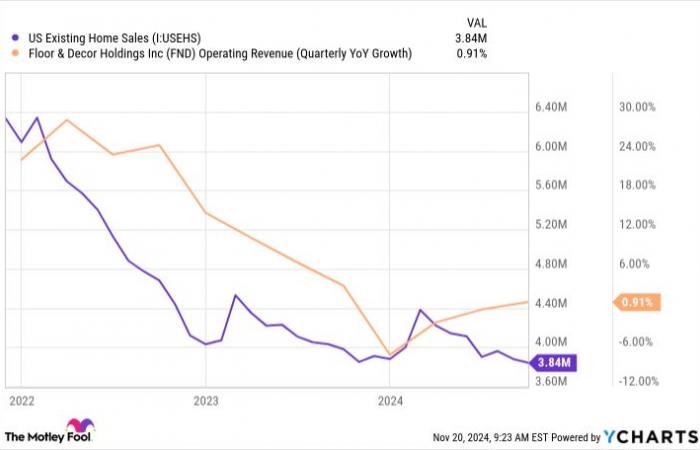

Le azioni di Floor & Decor sono scese del 30% rispetto al massimo storico. In breve, il mercato delle ristrutturazioni domestiche è in contrazione, con ripercussioni sulle vendite dell’azienda. Si prevede che le vendite nello stesso negozio diminuiranno di circa l’8% su base annua nel 2024. Ma non credo che sia un problema di cui preoccuparsi in questo momento. Come mostra il grafico seguente, la crescita delle vendite rispecchia in gran parte le vendite di case esistenti negli Stati Uniti.

Non sono un eterno ottimista qui. Al contrario, se le vendite di case dovessero riprendere e le vendite di Floor & Decor rimanessero in difficoltà, sarebbe un momento di seria preoccupazione. Ma credo che le paure siano premature. Il mercato immobiliare è ciclico e alla fine dovrebbe riprendersi, dando impulso a Floor & Decor quando ciò accadrà.

Con solo 241 sedi alla fine del terzo trimestre del 2024, Floor & Decor ha ampio spazio di espansione. In effetti, il management punta a 500 sedi a lungo termine. Nel 2024 aprirà 30 nuovi negozi in totale, 20 dei quali erano già stati aperti prima della fine del terzo trimestre. E nel 2025 prevede di aprirne altri 25, un ritmo più lento del solito, riconoscendo la debolezza del mercato immobiliare.

Durante questo periodo di magra, il management di Floor & Decor mantiene la redditività tagliando le spese dove possibile. Certo, il suo margine di profitto nei primi tre trimestri del 2024 è solo del 4,7% – negli ultimi anni è arrivato fino al 9%. Ma questi profitti significano che la società si sta ancora rafforzando finanziariamente, preparandola bene per quando il mercato immobiliare si riprenderà.

Non sono sicuro di quando il mercato immobiliare si riprenderà e nemmeno il management di Floor & Decor. Ma considerati i consueti flussi e riflussi del mercato immobiliare, mi aspetto una ripresa entro i prossimi cinque anni. E quando ciò accadrà, mi aspetterei che le vendite riprendessero e che i margini di profitto salissero a livelli più storici. E questo quasi sicuramente si tradurrà in una forte performance per il titolo.

Berkshire Hathaway di Buffett ha venduto le azioni Ulta Beauty e Floor & Decor e la holding è nota per prendere grandi decisioni di investimento. Ma se stai cercando di sovraperformare l’S&P 500 nei prossimi cinque anni, credo che sia Ulta Beauty che Floor & Decor offrano possibilità a basso rischio di fare proprio questo. Per questo motivo, sono umilmente in disaccordo con la decisione di vendere e credo che entrambi i titoli siano buoni da acquistare oggi.

Non perdere questa seconda possibilità per un’opportunità potenzialmente redditizia

Ti sei mai sentito come se avessi perso l’occasione di acquistare le azioni di maggior successo? Allora vorrai sentirlo.

In rare occasioni, il nostro esperto team di analisti rilascia un Calcio “raddoppiato”. raccomandazione per le aziende che pensano stiano per emergere. Se temi di aver già perso l’occasione di investire, ora è il momento migliore per acquistare prima che sia troppo tardi. E i numeri parlano chiaro:

-

NVIDIA: se hai investito $ 1.000 quando abbiamo raddoppiato gli investimenti nel 2009, avresti $ 368.053!*

-

Mela: se hai investito $ 1.000 quando abbiamo raddoppiato gli investimenti nel 2008, avresti $ 43.533!*

-

Netflix: se hai investito $ 1.000 quando abbiamo raddoppiato nel 2004, avresti $ 484.170!*

In questo momento stiamo emettendo avvisi di “raddoppiamento” per tre incredibili aziende e potrebbe non esserci un’altra possibilità come questa nell’immediato futuro.

Scopri i 3 titoli “Raddoppio” »

*Il consulente azionario tornerà a partire dal 18 novembre 2024

Jon Quast ha posizioni in Floor & Decor. The Motley Fool ha posizioni e consiglia Berkshire Hathaway e Ulta Beauty. The Motley Fool ha una politica di divulgazione.

Berkshire Hathaway di Warren Buffett ha appena venduto azioni di 2 società. Ecco perché (umilmente) non sono d’accordo e mi aspetto che entrambi i titoli salgano da qui. è stato originariamente pubblicato da The Motley Fool