Il mercato ha sempre ragione, dicono. Per quanto riguarda le elezioni presidenziali americane, gli investitori avevano chiaramente scommesso su Donald Trump, attraverso una serie di operazioni rapidamente identificate come “Trump Trades”. Noto per le sue politiche a favore delle imprese e per il patriottismo economico, Trump è impegnato a promuovere instancabilmente gli interessi degli Stati Uniti e delle sue principali imprese. Questa prospettiva, in linea con la sua visione “America First”, è stata rapidamente integrata dai mercati, a testimonianza della notevole influenza delle politiche presidenziali sull’economia globale.

Eletti nella notte tra il 5 e il 6 novembre, i mercati non hanno aspettato il rialzo dell’apertura. Questo aumento generale del mercato non è legato al fatto che il candidato eletto sia repubblicano (questo è meno importante di quanto sembri), ma è dovuto piuttosto al fatto che la situazione è nota e quindi prevedibile. Sappiamo che l’incertezza è uno dei grandi nemici dell’investitore. Il nostro trio di indizi S&P500, Dow Jonesecc Nasdaq100 ha registrato un aumento il giorno successivo alle elezioni rispettivamente del +2,53%, +3,57% e +2,74%. Va notato che il Russell 2000spesso considerato un barometro dei titoli nazionali americani, ha beneficiato anch’esso di questa tendenza guadagnando il 5,84% nel periodo post-elettorale, rafforzato dalla riduzione del tasso di 25 punti base da parte della Fed, avvenuta due giorni dopo le elezioni.

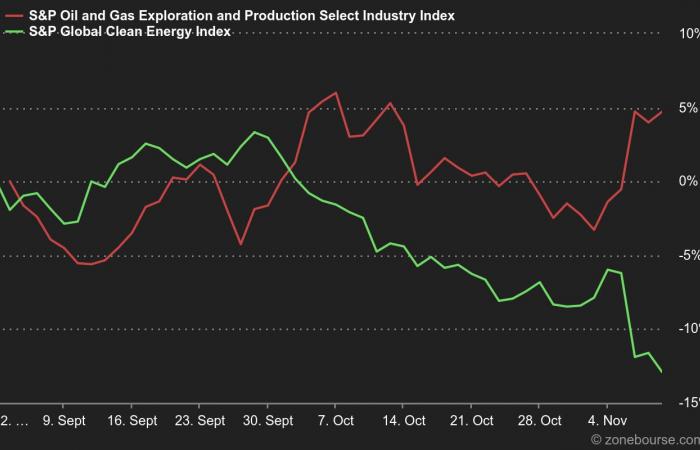

Tuttavia, l’elezione di Trump ha avuto un impatto davvero molto forte su alcuni settori, il che la dice lunga sull’agenda politica del futuro presidente americano. In primo luogo, con la sua politica di deregolamentazione e riduzione delle imposte sulle società, l’amministrazione Trump intende aprire la strada a un maggiore sfruttamento del suolo americano. Questa iniziativa mira a stimolare i combustibili fossili mentre le energie verdi, spesso dipendenti dai sussidi statali, sono relegate in secondo piano (in particolare l’energia eolica e il fotovoltaico). Pertanto, l’indice S&P Globale Energia Pulita ha perso il 6,08% dopo le elezioni, dove il S&P Esplorazione e produzione di petrolio e gas Seleziona il settore guadagnato il 5,30%.

Le prospettive di deregolamentazione per le banche statunitensi hanno suscitato un crescente ottimismo nei mercati, ricordando la tendenza al rialzo osservata dopo le elezioni del 2016, quando i titoli bancari sono aumentati del 20%. L’anticipazione di una regolamentazione più indulgente, potenzialmente favorevole alle fusioni, è tanto più attesa in quanto sono previsti cambiamenti al vertice delle principali agenzie di regolamentazione federali (SEC, FDIC, OCC, CFPB). Le ripercussioni sui titoli bancari sono già percepibili, con notevoli rialzi post-elettorali Citigroup (+8,42%), Goldman Sachs (+13,10%), Banca d’America (+8,43%), JP Morgan Chase (+11,54%) et Morgan Stanley (+11,61%). Non ci è voluto niente di meno per il Indice bancario S&P 500 prendi il 10,68%.

L’orientamento isolazionista degli Stati Uniti, rafforzatosi sotto la presidenza Trump, ha implicazioni particolari per il settore della difesa. Il presidente Trump, infatti, prevede di ridurre la distribuzione di armi e attrezzature militari, soprattutto a Ucraina e Israele. Nel contesto della sua rielezione, possiamo ancora prevedere un aumento dei bilanci militari, che rappresenterebbe un aumento degli ordini governativi. Inoltre, le crescenti tensioni con la Cina potrebbero anche portare a maggiori investimenti nella sicurezza informatica e nella tecnologia militare avanzata. IL S&P Settore aerospaziale e della difesa selezionato è cresciuto del 3,84% il giorno dopo le elezioni. Notare le prestazioni di Curtiss-Wright (+4,74%) la posizione del nostro portafoglio USA, e Ehilà (+3,31%) è recentemente entrato nel portafoglio di Warren Buffet.

Infine, il settore sanitario si sta preparando a riforme significative sotto l’amministrazione Trump, con una probabile revisione di Medicaid e un futuro incerto per i sussidi dell’Affordable Care Act (ACA), che non dovrebbero essere rinnovati. Questi cambiamenti potrebbero avere un impatto negativo sulle imprese legate a questi programmi governativi come Molina Sanità (-2,16%) o Centinaia (-3,46%). Allo stesso tempo, questo spostamento verso la privatizzazione potrebbe aumentare la necessità di copertura privata. Ciò potrebbe avvantaggiare gli assicuratori sanitari come Gruppo UnitedHealth (+5,23%), Umanità (+10,71%) o Allineamento Sanità (+6,55%). Trump sta anche valutando la possibilità di riformare le agenzie sanitarie federali come l’NIH, in seguito alle critiche dei repubblicani sulla loro gestione della pandemia. Ciò potrebbe rivelarsi negativo Pfizer (-2,25%) et Moderna (-2,78%), già coinvolti in contenziosi legali.

Si noti che le azioni nell’area della detenzione e dell’espulsione, come ad esempio Gruppo GEO et CoreCivichanno fatto un balzo spettacolare rispettivamente del 42% e del 29% dopo le elezioni, seguito da un secondo aumento del 13,63% e del 25,60% il giorno successivo. Questi movimenti del mercato azionario riflettono l’anticipazione degli investitori nei confronti della politica molto severa di detenzione ed espulsione.

Infine, come non citare Trump Mediail social network del presidente, il cui prezzo ha mostrato un aumento del 5,94% dopo la sua vittoria per poi essere rapidamente superato dalla realtà e perdere il 22,96% il giorno successivo. Elon Musk, il nuovo luogotenente di Trump, può vantarsi di vedere Tesla prendere il 14,75% dopo le elezioni. Anche i nostri ferventi fan delle criptovalute saranno felici di vedere il Bitcoin in rialzo dell’8,86% dopo la vittoria del candidato repubblicano, che ha reso le criptovalute un argomento di minore preoccupazione normativa, suggerendo un ambiente potenzialmente più favorevole per il loro sviluppo e integrazione nel sistema finanziario tradizionale.