Come si sono comportate le diverse classi di attività durante la prima metà dell’anno e come dovremmo guardare al futuro.

La scorsa settimana il mercato è rimasto fermo a causa della pubblicazione venerdì pomeriggio dei dati critici sull’inflazione statunitense (che si sono rivelati in linea con le aspettative), del primo turno delle elezioni francesi alla fine della settimana e della fine del primo metà dell’anno.

Durante la settimana abbiamo visto segnali che la situazione potrebbe non essere così stabile come suggeriscono i prezzi degli asset. L’inflazione in Canada1 e in Australia2 accelerato a maggio. In quest’ultimo paese, l’inflazione è salita dal 3,4% di inizio anno al 4% di maggio: a meno di un’improvvisa perdita di velocità dei prezzi, la Reserve Bank of Australia potrebbe essere costretta ad alzare i tassi di riferimento nella prossima politica monetaria incontro nel mese di agosto.

Sul fronte dell’attività economica, l’indice Ifo sulla fiducia delle imprese tedesche, attentamente monitorato, è inaspettatamente sceso da 89,3 punti di maggio a 88,6 punti di giugno, con sia la componente corrente che le prospettive3. Potrebbe essere un segnale che la graduale ripresa della più grande economia europea si trova ad affrontare ostacoli. Allo stesso modo, negli Stati Uniti, una serie di dati negativi sul settore immobiliare e una sorpresa al ribasso negli ordini di beni durevoli4 sono tutte prove del fatto che la politica restrittiva dei tassi di interesse della Federal Reserve continua a colpire interi settori dell’economia.

Debito e svalutazione

Questa settimana, è stato il turno del Fondo monetario internazionale di mettere in guardia gli Stati Uniti dai pericoli di una spesa pubblica illimitata, dichiarando che il loro “deficit di bilancio è troppo ampio, creando una traiettoria sostenuta al rialzo per il rapporto debito pubblico/PIL”.5.

All’inizio di questo mese, il Congressional Budget Office ha aumentato le sue stime per il deficit di bilancio dell’anno fiscale in corso del 27% a 1,9 trilioni di dollari, ovvero al 6,7% del PIL, rispetto alle previsioni per febbraio del 5,3%.6.

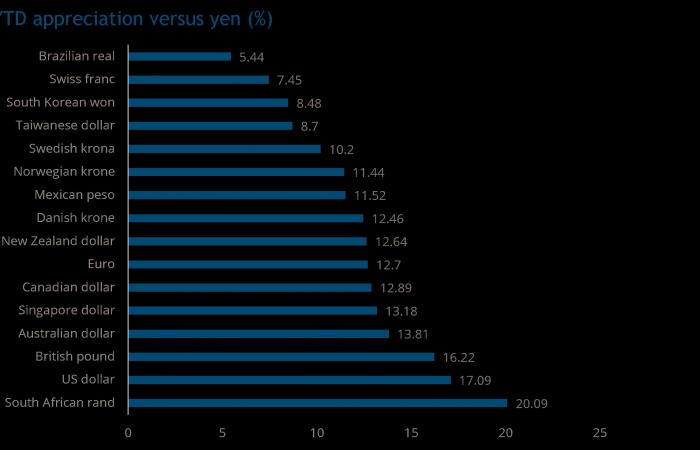

Nel frattempo, in Giappone, sono riprese le pressioni sullo yen, che ha chiuso la settimana sopra il livello psicologico di 160 contro il dollaro americano, con il ministro delle Finanze Shunichi Suzuki che ha espresso ancora una volta disappunto per la continua debolezza.7. Se una valuta è il riflesso più chiaro della salute di un’economia, ciò che stiamo vedendo con lo yen potrebbe suggerire problemi per il Giappone. Lo yen è la più debole tra le principali valute dall’inizio dell’anno (vedi grafico della settimana).

Riflessioni sul primo tempo

Mentre il primo tempo volge al termine, cosa emerge dal punto di vista degli investimenti?

La maggior parte dei rendimenti dei titoli di Stato decennali sono aumentati, con le notevoli eccezioni di Cina e Svizzera, che hanno entrambe tagliato i tassi ufficiali durante il periodo. La maggior parte delle curve dei titoli di Stato sono aumentate di concerto, ad eccezione del Regno Unito e del Giappone, le cui curve hanno registrato un irripidimento. Il debito francese è stato il peggiore tra i paesi del G10, forse servendo da monito per le altre nazioni sulla necessità di mantenere la disciplina fiscale e la stabilità politica.

Per quanto riguarda il credito, l’high yield ha sovraperformato l’investment grade, poiché hanno preso il sopravvento tassi di interesse più elevati per un periodo più lungo e scenari di atterraggio morbido.

La sottoclasse di asset dei mercati emergenti, perlomeno in termini di flussi di investitori, ha sovraperformato sia nella categoria investment grade che in quella high yield. Il segmento high yield dei mercati emergenti ha chiuso il primo semestre con un vantaggio del 3% rispetto al suo omologo statunitense, con rendimenti ampiamente distribuiti per area geografica e settore. Mentre l’America Latina ha fornito il maggior contributo all’indice in termini di rendimenti totali, l’Asia si è classificata al primo posto in termini di efficienza per unità investita.

Tale tendenza viene solitamente osservata una volta che il ciclo di fallimento ha raggiunto il suo picco. A nostro avviso, l’universo societario dell’Eurozona è relativamente pulito, con aziende deboli che vanno in default ed escono dall’indice, lasciando dietro di sé un gruppo più forte. I prezzi delle obbligazioni per i crediti in sofferenza che rimangono nell’indice potrebbero recuperare quando gli investitori si renderanno conto che la probabilità di default è stata sopravvalutata. Ciò può accadere quando le condizioni interne migliorano, attraverso l’allentamento delle politiche e una ripresa della crescita e dei profitti, come stiamo vedendo nei mercati emergenti.

I mercati sviluppati hanno sovraperformato quelli emergenti, guidati principalmente dai sette grandi titoli tecnologici statunitensi, che hanno guadagnato il 38% nel primo semestre. In America Latina, i mercati azionari brasiliano e messicano sono scesi di oltre il 15% in termini di dollari USA. Questo è forse un avvertimento ai nuovi governi di questi due paesi contro il perseguimento di un’agenda socialista.

Il dollaro USA si è apprezzato rispetto alla maggior parte delle principali valute grazie alla posizione della Fed di rimanere più alta per un periodo più lungo, mentre le materie prime hanno beneficiato dell’atterraggio morbido e dei vincoli di offerta che hanno fatto salire i prezzi dell’energia e consentito a metalli come rame, zinco e oro di salire di oltre il 10%. %.

Con rendimenti soddisfacenti in tutti i mercati, dal credito alle azioni alle materie prime, potrebbe sorprendere che le attività detenute nei fondi del mercato monetario (FMM) rimangano elevate dopo gli afflussi record nel 2023. Infatti, alla fine della prima metà dell’anno, il patrimonio dei fondi del mercato monetario statunitense ammontava a 6.100 miliardi di dollari, leggermente in più rispetto all’inizio dell’anno8.

Ciò ci porta alla fastidiosa domanda: la liquidazione dei fondi del mercato monetario potrebbe essere l’evento principale della seconda metà dell’anno?

Grafico della settimana: gli squilibri del Giappone si riflettono nella sua valuta

Fonte: Bloomberg, al 28 giugno 2024. Solo a scopo illustrativo.

1Banca del Canada, al 25 giugno 2024.

2Reserve Bank of Australia, al 26 giugno 2024.

3Ifo Institute, al 24 giugno 2024.

4United States Census Bureau, aggiornato al 27 giugno 2024.

5Fondo monetario internazionale, al 27 giugno 2024.

6Congressional Budget Office, aggiornato al 18 giugno 2024.

7Reuters, “Il Giappone emette nuovi avvertimenti contro il brusco calo dello yen”, aggiornato al 27 giugno 2024.

8Investment Company Institute, al 27 giugno 2024.