Il sondaggio Schroders Global Investor Insights di quest’anno rivela che i family office stanno cogliendo opportunità negli asset privati mentre affrontano la volatilità del mercato.

Par Valentina Romeo, Editorialista

In un periodo di incertezza economica e di mutevoli dinamiche di mercato, i family office si stanno adattando al cambiamento e rimodellando le proprie strategie di investimento.

IL Sondaggio Schroders Global Investor Insights rivela che i family office non solo sono alle prese con la volatilità del mercato, ma stanno anche cogliendo sempre più opportunità negli asset privati, segnalando un approccio proattivo e fiducioso per il futuro.

L’indagine, che ha intervistato più di 100 family office in tutto il mondo, offre anche informazioni sulle questioni più urgenti che influenzano le loro decisioni aziendali e sui temi di investimento che ritengono siano destinati a durare.

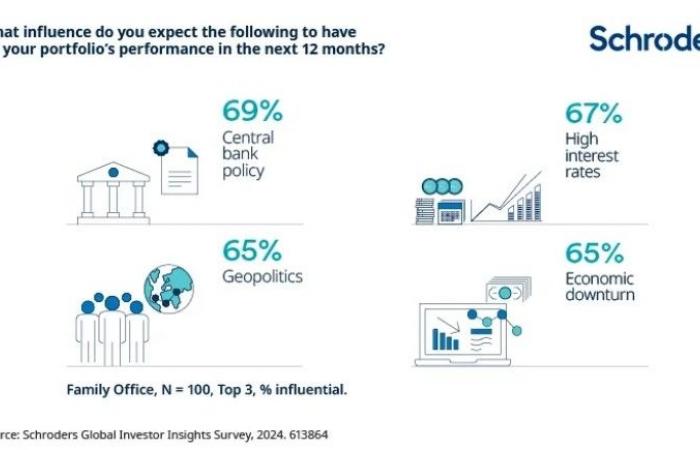

I tassi di interesse e le banche centrali sono in cima all’agenda

Mentre l’era dei tassi di interesse elevati sembra volgere al termine, la politica monetaria rimane una delle principali preoccupazioni per gli investitori. I family office di tutto il mondo sono particolarmente concentrati sull’impatto che i tassi elevati e le politiche delle banche centrali potrebbero avere sui loro portafogli di investimento nel prossimo anno. Ciò evidenzia un mix di cauto ottimismo in un contesto di incertezza economica, rispecchiando i sentimenti riscontrati tra tutti gli investitori istituzionali nel nostro sondaggio.

A settembre, la Federal Reserve (Fed) ha optato per un taglio maggiore del previsto di 50 punti base (bps). Guardando al futuro, i nostri economisti ritengono che se la Fed continuerà a tagliare i tassi in modo aggressivo mentre l’economia si dimostra più resiliente del previsto, la politica monetaria potrebbe rivelarsi troppo accomodante. Ciò rischierebbe di rilanciare le pressioni inflazionistiche che in precedenza si pensava si stessero allentando.

George Brown, economista statunitense senior ha dichiarato: “Ci aspettiamo ancora che il Federal Open Market Committee (FOMC) effettui tagli dei tassi di 25 punti base a marzo e giugno del prossimo anno prima di soffermarsi a fare il punto sui 150 punti base di allentamento cumulativo che avrà implementato per allora. Se l’inflazione rimarrà contenuta in seguito, ciò dovrebbe aprire la porta a un ulteriore modesto allentamento nel 2026”.

In effetti, il rallentamento economico e la geopolitica sono citati come rischi principali per il 65% del gruppo intervistato. Nonostante ciò, quasi il 60% degli intervistati ha espresso fiducia nel raggiungimento dei propri obiettivi di investimento nei prossimi due anni.

Nel complesso, il nostro messaggio chiave è che la Fed resta impegnata a controllare l’inflazione.

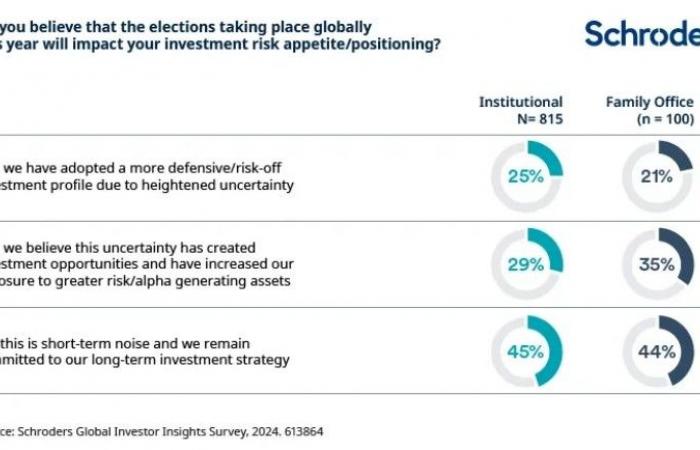

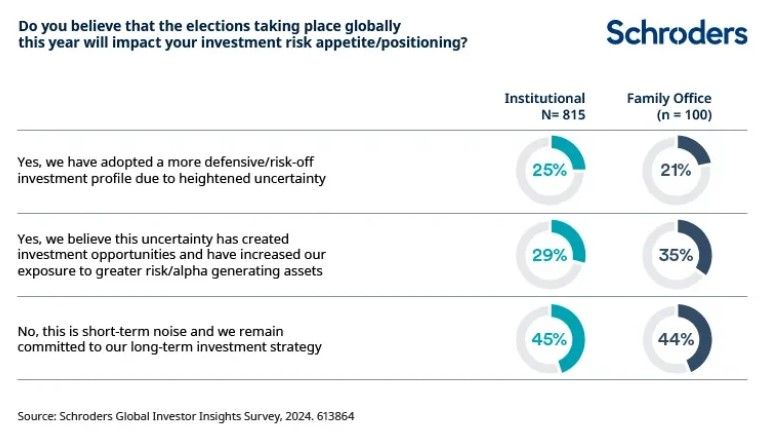

L’impatto delle elezioni

Si prevede che quest’anno voterà metà della popolazione mondiale, ma molti investitori considerano le elezioni americane di novembre come l’evento più cruciale per la crescita economica e l’asset allocation.

Nel nostro sondaggio, i family office mostrano una prospettiva più ottimistica sulle prossime elezioni globali, affermando che questi eventi sono in gran parte rumore a breve termine. Più di un terzo di questi investitori prevede che la conseguente incertezza potrebbe offrire opportunità di investimento praticabili, suggerendo un atteggiamento proattivo rispetto ad altri investitori istituzionali.

Preoccupazioni familiari

Nel contesto dell’incertezza geopolitica, dell’ascesa dell’intelligenza artificiale (AI) e della pressante questione del cambiamento climatico, molti investitori, compresi i family office, stanno rivalutando ipotesi e strategie di lunga data. La nostra indagine rivela che la supervisione del rischio e degli investimenti è la principale preoccupazione per il 41% dei family office, evidenziando la loro maggiore vigilanza nella gestione dei portafogli in un contesto di mercato volatile. È essenziale che abbiano una strategia coesa per affrontare i cambiamenti imminenti.

Questo è il motivo per cui il 38% dei family office afferma che la selezione degli investimenti rimane una priorità fondamentale ed è la seconda preoccupazione più citata.

Vivere in un periodo di cambiamento influisce anche sul processo di pianificazione della successione e di trasferimento intergenerazionale, un’altra grande preoccupazione per il 35% dei family office intervistati.

Katherine Cox, responsabile globale dei proprietari di asset a lungo termine, “Per la prima volta nel sondaggio di quest’anno, abbiamo chiesto agli intervistati quale fosse il loro utilizzo dell’intelligenza artificiale, poiché è un argomento che suscita molto interesse da parte dei nostri clienti. È interessante notare che il 36% dei nostri intervistati utilizza già l’intelligenza artificiale nelle proprie ricerche e analisi sugli investimenti, mentre il 33% la utilizza per ottenere efficienze operative interne. Questa è una tendenza che prevediamo di accelerare nei prossimi anni”.

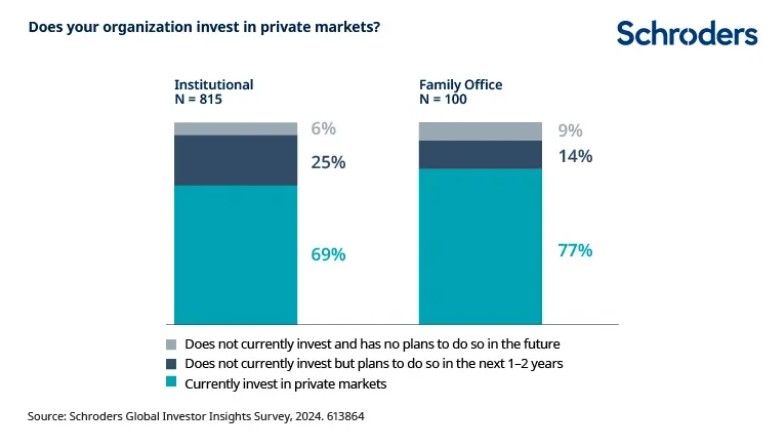

I mercati privati sono al centro della scena

La domanda per i mercati privati si sta intensificando, non solo tra gli investitori istituzionali, ma tra gli investitori in senso più ampio. È ampiamente riconosciuto che gli asset privati possono generare rendimenti maggiori rispetto ai mercati pubblici e, in alcuni casi, ridurre il rischio, fornendo al contempo vantaggi di diversificazione. I family office non solo seguono questa tendenza, ma stanno anche aprendo la strada. Il nostro studio rivela che il 77% dei family office investe nei mercati privati, rispetto a quasi il 70% degli altri investitori istituzionali.

Non solo i family office investono sempre più nei mercati privati, ma stanno anche stanziando molto più denaro rispetto ad altri tipi di investitori. Un terzo di loro afferma che i mercati privati rappresentano il 20% o più del loro portafoglio complessivo, sottolineando la loro maggiore tolleranza al rischio e maggiore flessibilità nelle scelte di investimento. Inoltre, le loro estese reti probabilmente forniscono accesso a opportunità di investimento di nicchia e interessanti nel mercato.

Johanna Kyrklund, co-responsabile degli investimenti e CIO del gruppo, ha dichiarato: “Parliamo spesso del patrimonio privato come di un grande blocco, [mais] dovremmo sempre scomporli in base a ciò che apportano al tuo portafoglio. Questo ti dà accesso a temi che non puoi facilmente ottenere nei mercati pubblici, come l’intelligenza artificiale? Questa è diversificazione? Oppure offre opportunità contrarie?”

Considerando le classi di asset preferite, private equity (56%), real estate equity (43%) e private debito (41%) sono le tre aree in cui i family office dovrebbero aumentare la loro allocazione nei prossimi dodici mesi.

Non sorprende che la metà degli intervistati sia particolarmente attratta dalla natura a lungo termine e dai potenziali rendimenti offerti dai mercati privati.

Un gran numero (44%) di family office indica inoltre di esternalizzare alcune o tutte le proprie attività di investimento in questo ambito, indicando la necessità di mantenere forti rapporti con la propria rete di medici di base.

Kathrine Cox dichiarato: “Questi risultati riflettono l’interesse che abbiamo riscontrato da parte dei family office per la nostra piattaforma di private asset, con la nostra esperienza nelle opportunità di private equity di piccole e medie dimensioni che è particolarmente rilevante. I family office sono posizionati in modo unico per essere in grado di avere una visione a lungo termine, pur avendo la capacità di essere agili nel processo decisionale per sfruttare le opportunità”.

Temi da guardare

L’indagine identifica importanti tendenze tematiche che secondo i family office daranno forma al panorama degli investimenti nei prossimi anni. Le tecnologie dirompenti tra cui l’intelligenza artificiale, la produzione intelligente e la robotica stanno aprendo la strada, con il 55% dei family office che ritiene che le azioni siano la migliore asset class per catturare queste tendenze. Ancora una volta, la tendenza alla decarbonizzazione, che comprende il cambiamento climatico e la transizione energetica, sta suscitando un notevole interesse nei mercati privati, con il 42% dei family office che prevede forti opportunità in questo settore. Infatti, oltre l’80% degli intervistati sta già investendo nella transizione energetica o prevede di farlo nei prossimi due anni. Sappiamo che la transizione energetica presenta enormi opportunità per gli investitori: i risultati di quest’anno sono in linea con il crescente interesse dei clienti per le infrastrutture e gli asset legati alle energie rinnovabili, in particolare.

Mostra la dichiarazione di non responsabilità dell’articolo

Questa comunicazione è destinata a scopi di marketing. Questo documento esprime le opinioni dei suoi autori in questa pagina. Tali opinioni non rappresentano necessariamente quelle espresse o riflesse in altri materiali di comunicazione, strategie o presentazioni di fondi di Schroders. Questo supporto è destinato esclusivamente a scopo informativo e non costituisce una pubblicazione promozionale. Il materiale non intende rappresentare un’offerta o una sollecitazione all’acquisto o alla vendita di alcuno strumento finanziario. Non è destinato a fornire, e non deve essere considerato tale, consulenza contabile, legale o fiscale o raccomandazioni di investimento. Non si deve fare affidamento sulle opinioni e sulle informazioni fornite nel presente documento per effettuare investimenti individuali e/o decisioni strategiche. La performance passata non è un’indicazione affidabile dei risultati futuri. Il valore degli investimenti può diminuire così come aumentare e non è garantito. Tutti gli investimenti comportano rischi, inclusa la perdita del capitale. Schroders ritiene affidabili le informazioni contenute nella presente comunicazione, ma non ne garantisce la completezza o l’accuratezza. Alcune informazioni citate sono state ottenute da fonti esterne che riteniamo affidabili. Non ci assumiamo alcuna responsabilità per eventuali errori commessi o informazioni fattuali ottenute da terzi, sapendo che questi dati possono cambiare a seconda delle condizioni di mercato. Ciò non esclude in alcun modo la responsabilità di Schroders nei confronti dei propri clienti ai sensi di qualsiasi sistema normativo. Le regioni/settori sono solo a scopo illustrativo e non devono essere considerati una raccomandazione all’acquisto o alla vendita. Le opinioni qui espresse contengono dichiarazioni previsionali. Riteniamo che queste affermazioni siano basate sulle nostre aspettative e convinzioni su presupposti ragionevoli entro i limiti delle nostre attuali conoscenze. Tuttavia non è possibile fornire alcuna garanzia circa la futura realizzazione di tali aspettative e opinioni. Recensioni e opinioni sono soggette a modifiche. Questo contenuto è pubblicato nel Regno Unito da Schroder Investment Management Limited, 1 London Wall Place, Londra EC2Y 5AU. Società registrata in Inghilterra con il numero 1893220. Autorizzata e regolamentata dalla Financial Conduct Authority.