(Agenzia Ecofin) – Sotto la pressione delle esigenze di finanziamento degli stati africani, le banche ricorrono sempre più al debito pubblico. Questo fenomeno, noto come effetto di spiazzamento, rallenta l’accesso al credito da parte del settore privato e solleva preoccupazioni sull’aumento dei rischi per il sistema bancario.

L’effetto di spiazzamento si intensifica nell’Africa orientale e occidentale

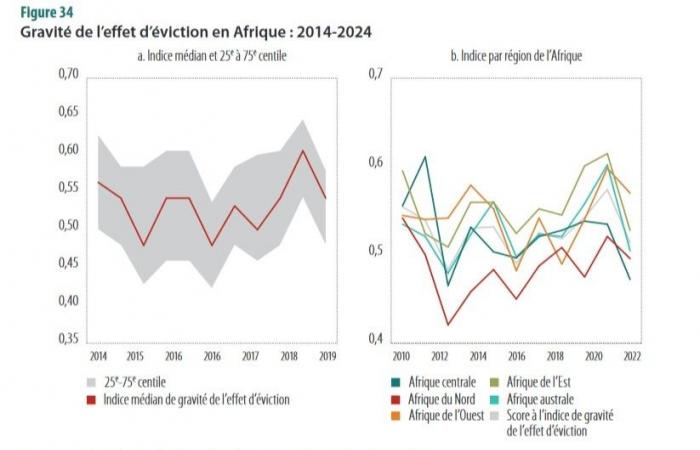

L’effetto di spiazzamento – un fenomeno per cui le banche privilegiano gli investimenti nel debito pubblico rispetto ai prestiti al settore privato – si è intensificato al punto da raggiungere livelli record nel 2023, in particolare in più della metà dei paesi africani. Nell’Africa orientale, nell’Africa meridionale e nell’Africa occidentale la situazione è particolarmente critica. Le banche locali, sotto la pressione del debito pubblico, stanno destinando una quota crescente delle proprie risorse a strumenti sovrani, spesso percepiti come meno rischiosi. Questa tendenza si traduce in una maggiore concorrenza tra il settore pubblico e quello privato per accaparrarsi i finanziamenti bancari, a scapito degli investimenti privati.

In Africa centrale, il portafoglio bancario in debito pubblico è aumentato fino a raggiungere il 24% del totale attivo rispetto al 2,6% del 2010. Africa occidentale e meridionale seguono questa tendenza con incrementi compresi tra il 7% e il 9% degli attivi. D’altro canto, il calo del credito privato è più marcato nell’Africa meridionale, dove raggiunge il -12,1% delle attività, a fronte di una riduzione dal 2% al 3% nell’Africa centrale, occidentale e settentrionale.

Questa preferenza delle banche per gli asset sovrani riflette una realtà finanziaria: i titoli di stato, sebbene non molto rischiosi, offrivano tassi elevati che soddisfacevano i requisiti di redditività degli istituti finanziari. Ad esempio, i rendimenti sul debito sovrano hanno raggiunto livelli record: il Ghana ha raccolto fondi a un tasso del 19% e il Kenya a oltre il 12%. Rispetto ai tassi dal 5% all’8% offerti dai prestiti alle PMI, questi rendimenti elevati rafforzano la preferenza delle banche per i titoli di Stato.

Un gap finanziario di 194 miliardi di dollari per le PMI

Il settore privato sta pagando il prezzo elevato di questo fenomeno. Il gap finanziario per le PMI nell’Africa sub-sahariana è stimato a 194 miliardi di dollari all’anno. Le PMI, che rappresentano l’80% delle imprese e il 60% dei posti di lavoro nella regione, sono le prime colpite da questa riduzione dell’accesso al credito. Secondo il rapporto della BEI, il 57% delle PMI ritiene che il finanziamento insufficiente sia il principale ostacolo alla crescita, mentre il 45% ha difficoltà ad accedere ai crediti di cassa.

Particolarmente colpito il settore agricolo, pilastro economico in diversi paesi, che vede gran parte delle sue PMI confrontarsi con una riduzione dei crediti.

La sfida è interna anche alle banche, per le quali il rischio di credito resta una delle principali preoccupazioni. Nel 2022, circa il 27% dei prestiti alle PMI sono stati considerati in sofferenza, un tasso che, seppure in leggera diminuzione, rimane preoccupante. Questo livello di crediti in sofferenza spiega in parte la cautela delle banche nei confronti del credito al settore privato.

Fiacre E. Kakpo