(Agenzia Ecofin) – Il rapporto evidenzia che le banche attive a sud del Sahara percepiscono le fintech sia come potenziali alleati in grado di portare innovazioni rivoluzionarie, sia come formidabili concorrenti che stanno erodendo le loro quote di mercato.

Secondo un rapporto pubblicato il 7 novembre dalla Banca Europea per gli Investimenti (BEI), circa il 65% delle banche che operano nell’Africa sub-sahariana considerano i rischi legati alla sicurezza informatica come uno dei principali ostacoli all’accelerazione della trasformazione digitale.

Intitolato “Finanza in Africa: sbloccare gli investimenti nell’era della trasformazione digitale e della transizione climatica”, il rapporto si basa essenzialmente su un sondaggio condotto tra 51 banche operanti a sud del Sahara tra febbraio e marzo 2024.

Anche i timori legati alla sicurezza informatica sollevati dall’integrazione delle tecnologie digitali in tutte le attività bancarie sono visti come un ostacolo moderato o minore al perseguimento della trasformazione digitale dal 31% degli istituti intervistati.

Altri fattori importanti che frenano la crescente digitalizzazione delle operazioni bancarie includono la mancanza di know-how e la limitata conoscenza informatica (36%), la concorrenza delle società di telecomunicazioni e di tecnologia finanziaria (35%), i requisiti relativi alla conoscenza del cliente (29%) e l’inesistente , requisiti normativi poco chiari o incerti (23%).

Nonostante gli ostacoli, quasi nove banche su dieci attive nell’Africa sub-sahariana investono in formazione specializzata per migliorare le competenze digitali del proprio personale, in un contesto segnato da una forte concorrenza con le start-up di tecnologia finanziaria (fintech) e gli operatori di telecomunicazioni che si avventurano sempre più nel campo dei servizi finanziari.

La fornitura di servizi digitali è ora un’offerta fondamentale delle banche tradizionali nella regione. I tre servizi digitali più comuni sono l’invio di fondi a livello nazionale (90%), la ricezione di pagamenti dai clienti (80%) e il pagamento di fatture o fornitori (75%).

Delle banche intervistate, la metà offre altre operazioni bancarie tramite canali digitali come il trasferimento di fondi a livello internazionale o l’apertura di un conto bancario a distanza, mentre un terzo sta valutando l’introduzione di questi servizi.

Tuttavia, se le banche si trovano ad affrontare la crescente concorrenza delle fintech, anche le partnership tra loro sono comuni. Le banche sono fortemente incoraggiate a collaborare con aziende fintech, in particolare per migliorare l’esperienza del cliente (100% delle banche intervistate), accedere a tecnologie innovative (95%), espandere la propria base di clienti (91%) e ottenere risparmi sui costi (87%).

Il contesto economico è in cima alla lista delle preoccupazioni

Il rapporto indica in questo contesto che il settore fintech ha registrato una crescita moderata negli ultimi due anni, dopo una rapida espansione tra il 2020 e il 2022. Nel gennaio 2024 si contavano più di 1.263 fintech in Africa, rispetto alle 1.049 dell’aprile 2022 e alle 450 in Africa. 2020. I servizi di pagamento e prestito rimangono i prodotti finanziari predominanti offerti dalle fintech. Il 33% delle aziende del settore offre soluzioni di pagamento e il 19% offre prodotti di prestito. Il fintech, tuttavia, rimane fortemente concentrato nelle maggiori economie africane. Nigeria, Sud Africa, Kenya ed Egitto ospitano circa il 70% del totale di queste startup che stanno rivoluzionando il mondo della finanza in Africa, e attirano circa l’80% dei finanziamenti diretti verso questo settore.

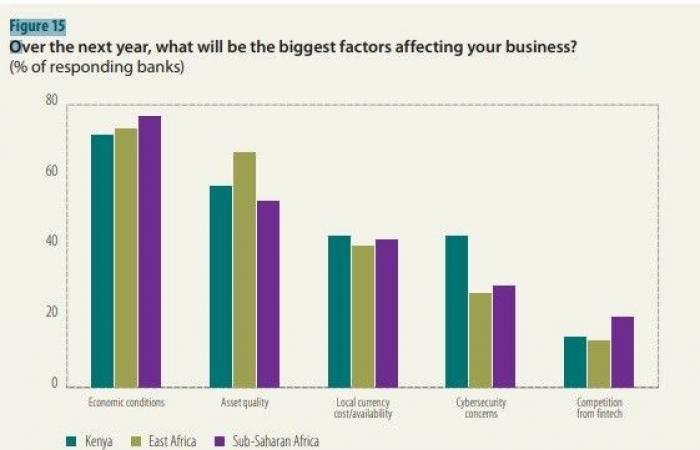

Su un altro livello, il rapporto rivela che il contesto economico è al primo posto tra le preoccupazioni espresse dalle banche dell’Africa sub-sahariana (77%), davanti alla qualità degli attivi (53%) e alle difficoltà nel trovare finanziamenti (33%).

Le banche intervistate hanno invece segnalato una maggiore attività con le piccole e medie imprese (PMI) che con le grandi aziende. Il 94% delle banche ha concesso prestiti diretti alle PMI negli ultimi 12 mesi, mentre il 6% ha concesso prestiti alle grandi aziende. Questi, tuttavia, beneficiano di periodi di rimborso più lunghi per i prestiti. Il 59% dei prestiti alle PMI, rispetto al 34% dei prestiti alle grandi imprese, ha una durata di rimborso pari o inferiore a due anni.

Anche gli ostacoli legati all’accesso al credito bancario sono più restrittivi per le piccole imprese che per quelle grandi. I principali ostacoli all’ottenimento di prestiti da parte delle PMI sono la mancanza di garanzie reali accettabili e una storia creditizia negativa, che rispettivamente il 65% e il 51% delle banche considerano i principali ostacoli. Nel caso dei prestiti alle grandi imprese, invece, questi due fattori vengono percepiti come grossi ostacoli solo rispettivamente dal 34% e dal 16% delle banche.

Inoltre, le banche attive nell’Africa subsahariana segnalano conseguenze significative del rischio climatico fisico sulle loro attività, in particolare per quanto riguarda il portafoglio delle PMI. Circa un terzo delle banche (34%) ha segnalato un peggioramento della qualità degli attivi a causa dei cambiamenti climatici, e la stragrande maggioranza delle banche (93%) ha segnalato che le microimprese e le PMI sono i mutuatari più colpiti. Per la maggior parte delle banche (59%) il clima non ha avuto un impatto significativo sulla qualità degli attivi. Questo risultato, che può sembrare sorprendente, può essere spiegato dal fatto che in molti paesi le banche hanno generalmente una bassa esposizione ai settori sensibili ai cambiamenti climatici, in particolare l’agricoltura.