L’elezione di Donald Trump è molto spaventosa. Ma a questo punto il mondo, e quindi il mercato azionario, sta salendo. Eppure i rischi sono lì dove non guardiamo tanto quanto sale ma…

Per cominciare, parlo del mercato azionario come del mondo perché oggi il 70% della capitalizzazione del mercato azionario mondiale è negli Stati Uniti e il 65% degli individui americani ha visto la propria ricchezza raggiungere il livello più alto grazie al settore immobiliare e al mercato azionario .

Pertanto, dobbiamo capire che se si verifica una crisi economica, essa può essere catalizzata soprattutto dal crollo del mercato azionario. Questi consumatori perdono il loro effetto ricchezza. Deve vendere per far fronte alle spese e quindi creare un effetto valanga sull’economia. In questo caso sarebbe il crollo del mercato azionario ad accelerare il declino dell’economia.

Ma in questa fase, il mercato azionario è ai massimi livelli e quindi l’economia regge. Il fenomeno opposto è in atto da 2 anni.

Ma l’elezione di Donald Trump sta rimescolando le carte?

Parliamo di valutazione del mercato azionario e obbligazionario.

Dall’elezione di Donald Trump, i tassi sono saliti al 4,5% e il dollaro si è rafforzato. Esattamente il contrario di ciò che Trump vuole ridurre la pressione sul debito americano per continuare il deficit e gli investimenti con l’idea di rendere meno costosi i beni prodotti negli Usa e ripristinare la bilancia commerciale.

———————————-

Vuoi iniziare senza cadere nelle trappole? progredire velocemente? Sei stanco di perdere tutte le tue sudate vincite in un istante? Vuoi finalmente vincere regolarmente e senza stress? Quindi lascia che ti insegni tutto ciò che devi sapere per fare finalmente il passo successivo e non essere mai più lo stesso investitore. Clicca qui per prendere finalmente il controllo del tuo PEA

———————————-

Ma nel frattempo il mercato azionario è ai massimi. Perché Trump è a favore delle imprese e abbasserà le tasse.

In breve, il mercato azionario sta già anticipando il meglio. E dimenticare il peggio.

La valutazione media dell'S&P 500 è storicamente 17. Oggi siamo a 26 ma se proiettiamo i profitti del prossimo anno siamo a 22 volte i profitti.

Ricordiamo che quando pago 22 volte il profitto n+1 in borsa, ciò significa che ho un rendimento del 4,5%

I tassi a 10 anni sono al 4,5% e in questa fase continuano a salire.

Quindi oggi, più il mio mercato azionario continua a salire, meno ha senso il rendimento che ricevo per l’assunzione di rischi rispetto al rendimento che ottengo con il tasso privo di rischio, il debito statunitense. Il mio unico rischio come europeo è il cambio dollaro/euro.

Ma in ogni caso il debito dell’Euro è del 3,5%, quindi interessante anche per l’assenza di rischio.

Si pone quindi un dilemma per il mercato azionario

Finché continua la crescita dei profitti negli Stati Uniti. ad un livello equivalente il mercato azionario vede il suo PE crollare e quindi nessuna competizione con l'obbligazionista.

Ma se i profitti ristagnano o diminuiscono in futuro o se il mercato azionario continua a salire più bruscamente dell’aumento dei profitti, il rendimento delle azioni scende al di sotto del 4% e quindi non vi è più un premio di rischio pagato per l’acquisto di azioni rispetto al rischio. -vincolo libero.

Per gli appassionati del fomo a breve termine non interessa, ma per chi pianifica in anticipo e vuole soprattutto salvaguardare il capitale si porrà la questione.

Ovviamente bisogna tenere conto anche dell’inflazione. Se il mercato azionario continua a salire con un rendimento inferiore a quello obbligazionario, è anche perché prevediamo 1/ che i profitti continueranno a crescere, 2. che l'inflazione continuerà. E quelle azioni sono protezione.

Quindi non ci vuole molto, alla fine, perché il mercato si spaventi. E non sarà necessariamente colpa di Trump.

Se i tagli fiscali o i profitti aziendali di Trump non continueranno ad avere un andamento favorevole. Quindi si bloccherà.

Se i tassi a lungo termine continueranno ad aumentare, le cose rimarranno bloccate.

Per continuare a salire nel mercato azionario, i tassi dovranno scendere, il dollaro dovrà scendere, l’inflazione aumenterà ma non troppo e Trump dovrà aumentare i nostri profitti attraverso un forte taglio delle tasse e la deregolamentazione.

Il mercato ha già anticipato tutto questo.

Il mercato, tuttavia, non aveva previsto che le più grandi aziende dell’indice S&P 500 spendessero generosamente nell’intelligenza artificiale. Secondo la contabilità statunitense, questi investimenti sono spese che vengono poi ammortizzate e svalutate con un impatto negativo sul risultato netto.

Basta una stagnazione, un leggero aumento degli utili dei colossi, perché le valutazioni vengano subito percepite come troppo alte.

Con tassi al 4-4,5% sui tassi americani, per rischiare normalmente l'investitore deve essere remunerato al 5-6%, cioè uno S&P 500 con un PE intorno a 17, cioè la sua media storica. O ci si arriva con un forte aumento dei profitti e prezzi che rimangono stabili. O attraverso un calo delle valutazioni e dei prezzi delle azioni, più o meno aiutato da un calo dei tassi a lungo termine.

Altrimenti non vedo davvero come il mercato azionario possa essere sostenibile a lungo termine.

Ma il mercato azionario non è solo l’indice S&P 500.

La concentrazione degli indici in valori tecnologici di qualità significa che il problema riguarda principalmente questi valori e gli indici sono quindi fortemente ponderati.

Se guardiamo gli altri settori, energia, utilities, consumi di base, materiali, industriale: siamo su PE tra 5 e 10. Cioè un rendimento tra il 20 e il 10% deve essere ben al di sopra del tasso senza rischio.

Come investitore quindi, se devo rimanere investito in azioni. Il mio obiettivo sarà diversificare su questi valori, sulle obbligazioni, scartando parte della mia costosa tecnologia. Per riequilibrare il mio portafoglio ed essere pronto a tutto.

La valutazione del PER non fa tutto sul mercato azionario

Quindi non dimenticare mai che quando si studia un'azienda e il suo andamento, ad esempio, si guardano dati passati o anche futuri ma proiettati da un consenso di analisti che sanno che tende ad avere un confirm bias, vale a dire a vedere tutto roseo fino alla fine. risultati e tagliano le loro raccomandazioni dopo il fatto.

Quindi, nel complesso, per riassumere, il calo dei prezzi di oggi riflette l’aumento dei tassi. Se i tassi continuano ad aumentare, il premio di rischio dovrà essere mantenuto e quindi abbassato ulteriormente, a meno che le aziende non realizzino maggiori profitti. e invece il calo che non si è ancora verificato o che comincia a verificarsi, è quello legato all'anticipazione del calo e al peggioramento dei risultati delle imprese a causa del calo dei loro margini dovuto all'inflazione dei settori energetico e PM vari e quindi dei loro costi di produzione che non riescono più a trasmettere al cliente finale.

Ma se c'è un calo, anche i tassi dovrebbero rifletterlo e quindi il premio di rischio può essere migliorato grazie al calo dei tassi anche nonostante il calo degli utili aziendali.

Tutto è e sarà per il futuro una questione di sapere di quanto si parlerà e per quanto tempo. Per me in questa fase è l’idea della normalizzazione, prima la scossa di assestamento poi l’aumento più lineare.

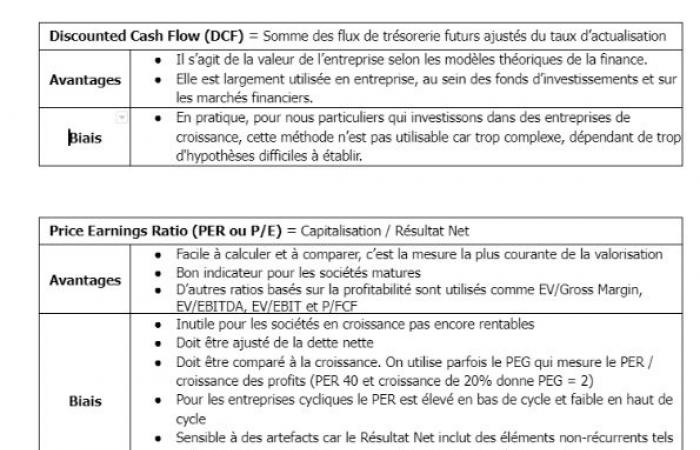

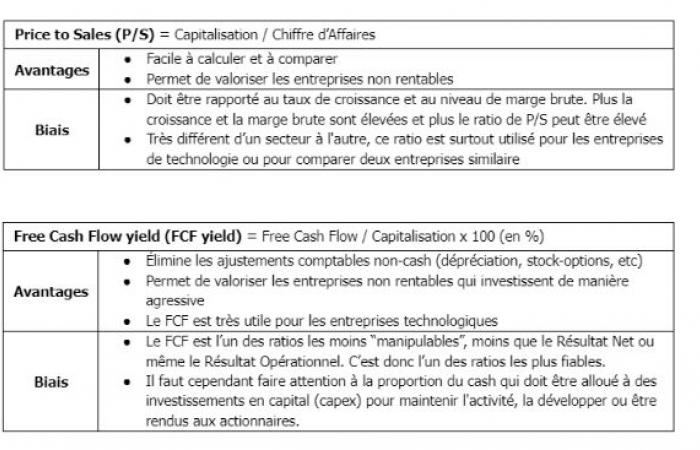

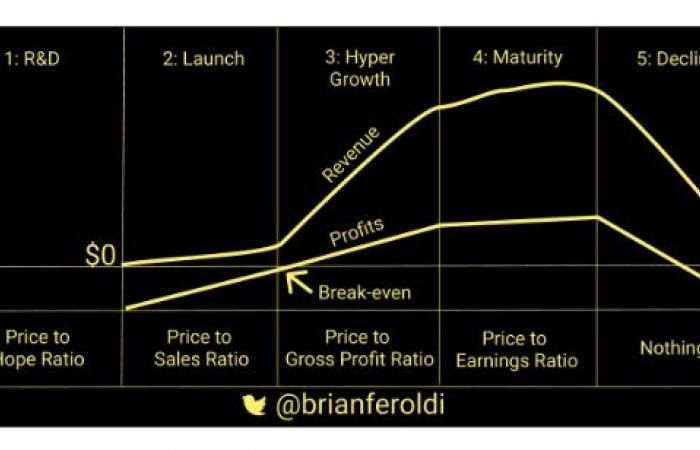

Il PER non è tutto e, come altri rapporti, presenta pregiudizi di cui devi essere consapevole

- PE basso = economico / PE alto = costoso

- Il PE soffre di molti pregiudizi e non dovrebbe mai essere usato da solo

- Il PE non funziona per le aziende in crescita (Tech) né per le aziende cicliche, in declino o in ripresa

- Il PE è utile solo per confrontare aziende mature e redditizie con strutture di bilancio comparabili e generalmente dello stesso settore

- % dividendo elevato = azioni molto redditizie

- La sostenibilità del dividendo nel lungo termine (20 anni o più) è essenziale

- Un dividendo inferiore ma in crescita darà un rendimento totale significativamente più elevato rispetto a un dividendo elevato che probabilmente diminuirà nei prossimi 10 anni

- Non esiste una valutazione “normale”. I cambiamenti e le “anomalie” del mercato possono durare un decennio.

- Al massimo possiamo confrontare la valutazione dell'azienda con quella dei suoi pari o misurarne l'evoluzione nel tempo.

- È difficile sapere se i mercati sono valutati in modo costoso oppure no

- È altrettanto rischioso acquistare una società esclusivamente per la sua valutazione quanto ignorarla del tutto

- A volte ci sono valutazioni aberranti basse, ma questo è estremamente raro. Nel 2016 Apple veniva scambiata con un PE netto di cassa inferiore a 10. Come regola generale, una valutazione bassa dovrebbe essere vista come un segnale di rischio piuttosto che come un'opportunità.

- Su alcune aziende di tendenza si verificano regolarmente valutazioni aberranti e addirittura bolle su interi settori di classi di attivi.

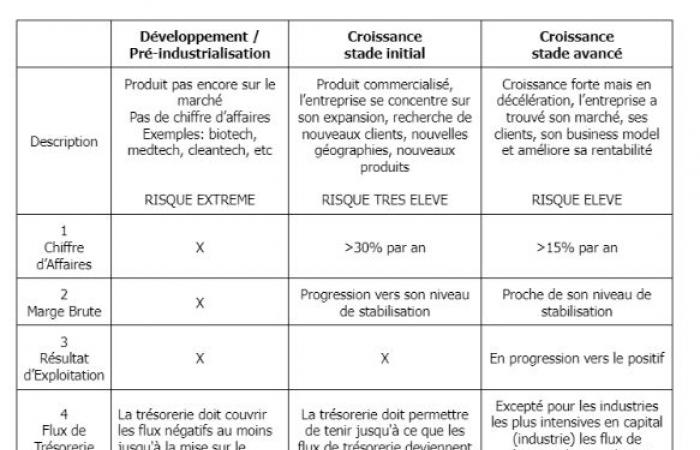

tabelle di origine: investircroissanceinnovation.substack

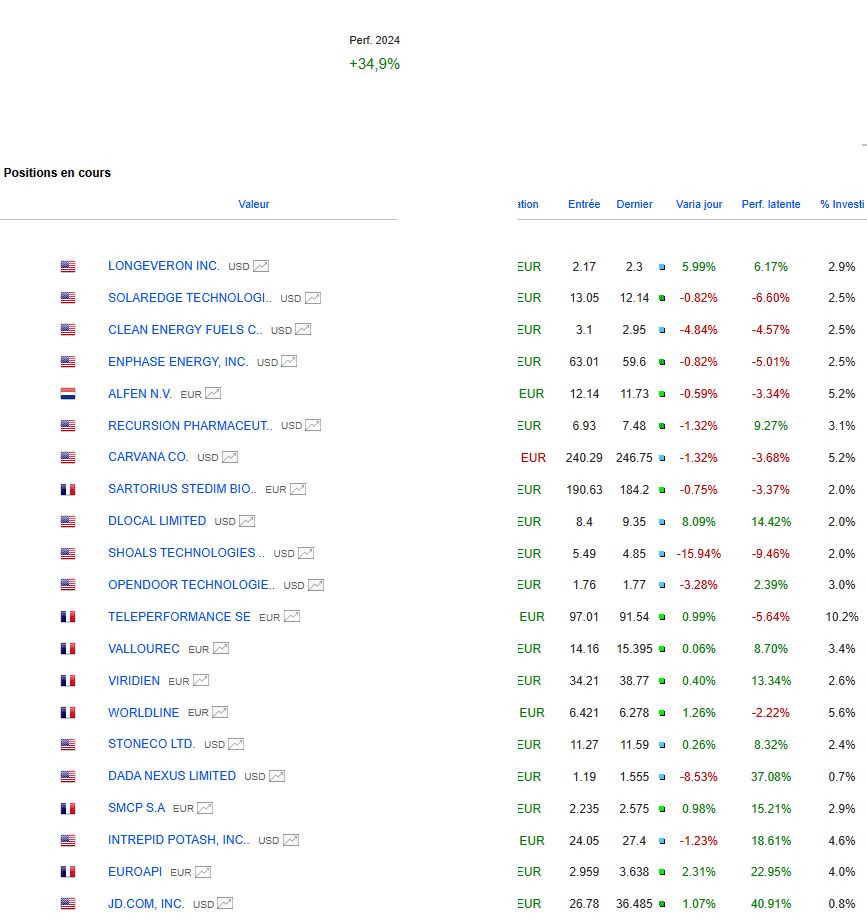

Portafoglio del mercato azionario Graphseo

Pochi cambi, la cosa migliore è evitare di commettere grossi errori. Alcuni titoli sono ancora interessanti ma si stanno gradualmente deteriorando, quindi il ritorno alla liquidità rimane la mia priorità con il desiderio di rimanere in modalità prendi quello che devi prendere.

Qualche fermata dimenticata mi è costata cara sui valori solari che continuano a salire dove pensavo di avere un buon prezzo per il rimbalzo avvenuto ma si è subito invertito e non ho avuto la presenza di spirito di mettere l'autostop mentre ero meno presente a seguire in serata.

Molti titoli sono in onda prima di dover essere tagliati. rischia di rimanere vuoto. Ma rimango nella voglia di acquistare ma soprattutto di continuare a ruotare.

amichevole

Julien

PS: ti consiglio anche di leggere

Nota: tutti gli investimenti vengono discussi, annunciati e condivisi in tempo reale su L'Académie des Graphs. Il portafoglio rappresenta le mie convinzioni personali consolidate (dai miei vari broker) e non è un invito a comprare o vendere. La performance attuale include plusvalenze o minusvalenze non realizzate e l'impatto del cambio sulle azioni estere. Performance 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013: +72%, 2012: +9%, 2011: -11%…

Segui gratuitamente il mio portafoglio e le mie posizioni cliccando qui